Interessieren Sie sich für Finanz- und Wirtschaftsnachrichten ?

Die Bank Bonhôte heisst Sie herzlich willkommen und stellt Ihnen Ihre Finanz-Experten gerne zur Verfügung.

| Aktien (Lokalwährung) | 30.08.2024 | Performance März bis August 2024 | Performance 2024 |

|---|---|---|---|

| Schweiz SPI | 16'504.15 | 6.87% | 13.27% |

| Europa STXE 600 | 525.05 | 4.62% | 12.83% |

| USA Large Caps S&P 500 Index | 5'648.40 | 8.11% | 19.52% |

| USA Small Caps RUSSELL 2000 | 2'217.63 | 4.95% | 10.38% |

| Japan TOPIX | 2'712.63 | -1.87% | 16.02% |

| Welt MSCI ACWI | 833.68 | 7.39% | 16.34% |

| Schwellenländer MSCI Emerging | 1'099.92 | 7.18% | 9.80% |

| Rendite 10-jährige Staatsanleihen | 30.08.2024 | Entwicklung März bis August 2024 | Entwicklung 2024 |

| Schweiz | 0.48 | -0.21 | -0.23 |

| Deutschland | 2.30 | 0.00 | 0.28 |

| USA | 3.90 | -0.30 | 0.02 |

| Währungen | 30.08.2024 | Entwicklung März bis August 2024 | Entwicklung 2024 |

| USD-CHF | 0.8496 | -5.75% | 0.97% |

| EUR-CHF | 0.93902 | -3.50% | 1.09% |

| GBP-CHF | 1.1158 | -1.90% | 4.12% |

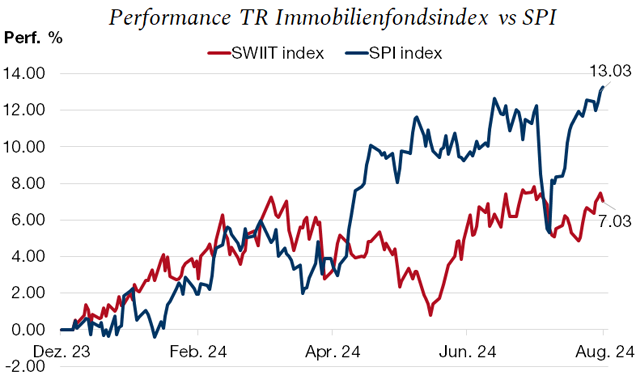

| Immobilien | 30.08.2024 | Performance März bis August 2024 | Performance 2024 |

| SXI Real Estate Funds | 494.73 | 1.04% | 7.03% |

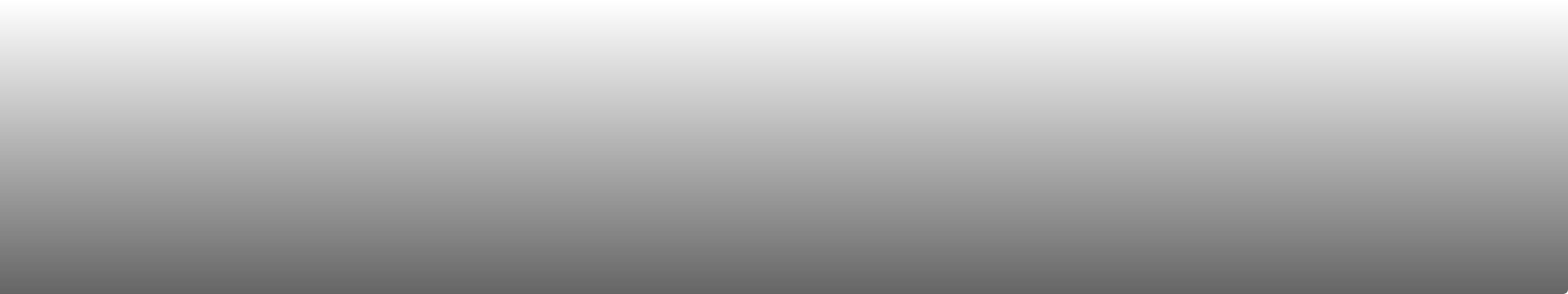

Mit dem weiteren Rückgang der Preisindizes in den USA (2,9%) und in Europa (2,6%) rückt die von den Zentralbanken angestrebte Zielmarke von 2% in Reichweite.

Während die Arbeitslosenquote in Europa mit 6,4% einen historischen Tiefststand erreicht hat, ist sie in den USA wieder von 4% auf 4,3% angestiegen. Dank der resilienten Volkswirtschaften, die durch den robusten Konsum der privaten Haushalte, dem wichtigsten Wachstumsmotor, angetrieben werden, verflüchtigt sich die Rezessionsgefahr.

Die nachlassende Inflation, der sich abkühlende Arbeitsmarkt und ein robuster Konsum öffnen sowohl der US-Notenbank Fed als auch der EZB die Türen für eine Zinssenkung im September. Die SNB könnte ihrerseits ihre dritte Zinssenkung vornehmen, um den starken Schweizer Franken zu schwächen.

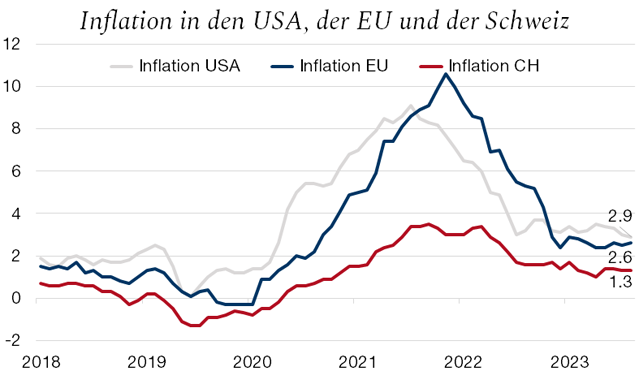

Die US-Notenbank Fed wird ihre Leitzinsen am 18. September senken und damit eine Normalisierung ihrer Geldpolitik einleiten.

Längerfristig werden sich die US-Zinsen voraussichtlich wieder ihren historischen Durchschnittwerten annähern. Diese liegen für den 1-Monats-Zinssatz im Bereich von 1,5%-2% und für den 10-Jahres-Zinssatz bei 3,2%. Wird dieses Szenario auf US-Staatsanleihen mit einer Laufzeit von 20 Jahren mit einer viel höheren Duration angewandt, ergibt sich daraus ein kräftiger Kapitalgewinn für dieses Segment (rund +15%).

Darüber hinaus bieten langfristige US-Staatsanleihen im Falle eines unvorhergesehenen Schocks an den Märkten historisch gesehen den besten Schutz für die Portfolios.

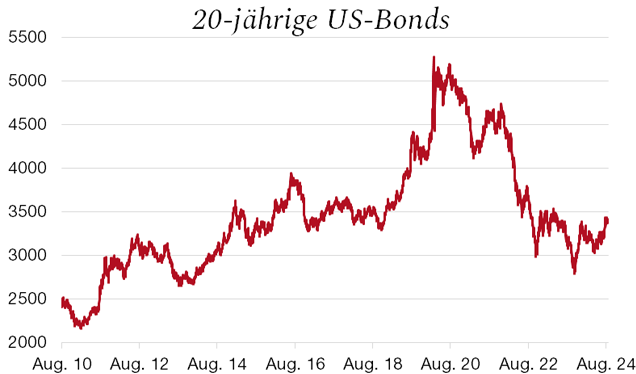

Während sich das Gewinnwachstum in den USA weiter verbesserte, gestaltet sich die Erzielung von Gewinnen in Europa mit der angespannten politischen Lage in Frankreich, dem bewaffneten Konflikt in der Ukraine und der schwache Nachfrage aus China um einiges schwieriger.

Daher verstärkte sich die Outperformance des US-Aktienmarktes gegenüber Europa im zweiten Quartal weiter. Nach dem ausgezeichneten Jahresanfang der KI-Aktien war das Quartal jedoch von Gewinnmitnahmen in diesem Segment geprägt. Dieses stand aufgrund der grosszügigen Bewertungen und dem aufkommenden Zweifel am finanziellen Gewinn der massiven Investitionen unter Druck.

Im Gegensatz dazu haben sich die Sektoren Pharma, Konsumgüter und Immobilien erholt und den positiven Trend des S&P 500 unterstützt. Sollte die Entwicklung der US-Zinsen enttäuschen, könnte es allerdings erneut zu einer von hoher Volatilität gekennzeichneten Periode wie zu Beginn des Monats August kommen. Zudem steigt das Risiko einer erneut zunehmenden Volatilität an den Aktienmärkten mit den bevorstehenden US-Wahlen, deren Ausgang noch lange nicht fest steht.

Zum heutigen Zeitpunkt und nach der starken Performance der US-Indizes positionieren wir uns gegenüber US- und EU-Aktien neutral und bevorzugen Schweizer Titel.

Obwohl der Goldpreis bereits einen beachtlichen Höhenflug seit Anfang Jahr hinter sich hat, werden die anhaltenden geopolitischen und politischen Unsicherheiten sowie die Zukäufe der Zentralbanken der Schwellenländer voraussichtlich dafür sorgen, dass der Preis weiterhin auf hohem Niveau verharrt.

Darüber hinaus würde eine Zinssenkung der US-Notenbank Fed und die damit verbundene Abwertung des Dollars die Attraktivität des gelben Metalls weiter steigern. Niedrigere Zinsen senken die Opportunitätskosten für Gold, das keine Zinsen abwirft, und ein schwächerer Dollar macht Gold für Anleger mit einer anderen Referenzwährung als dem US-Dollar relativ gesehen erschwinglicher.

Obwohl die Performance der Immobilienfonds seit Anfang Jahr leicht hinter derjenigen des Aktienmarkts zurückliegt, bleibt der Optimismus für diese Anlageklasse bestehen.

Die Fundamentaldaten sind solide: Die Nachfrage nach Wohnungen ist nach wie vor hoch, der Leerstand tief und die Mieten steigen weiter (der Referenzzinssatz wurde noch nicht an die Zinssenkungen angepasst).

Eine erneute Zinssenkung wird als zusätzlicher Katalysator für den NAV und die Dividendenrendite wirken.

Letztlich sind die Monate Dezember und Januar historisch gesehen positiv für den Immobilienmarkt.

Quartalsbericht im PDF-Format herunterladen

Dieses Dokument dient ausschliesslich zu Informationszwecken. Die Daten stammen aus verlässlichen und aktuellen Quellen. Für die Vollständigkeit und Richtigkeit der Angaben wird jedoch keine Gewähr geleistet. Finanzmärkte und Finanzprodukte unterliegen naturgemäss hohen Verlustrisiken, die sich als nicht vereinbar mit der Risikotoleranz des Lesers erweisen können. Aus dem allenfalls in diesem Dokument aufgeführten bisherigen Leistungsausweis kann nicht auf die zukünftige Performance geschlossen werden. Dieses Dokument stellt keine Empfehlung und kein Angebot zum Kauf oder Verkauf von Wertpapieren oder anderen Finanzprodukten für den Leser dar, und es können daher in keinem Fall Haftpflichtansprüche für die Bank daraus abgeleitet werden. Die Bank behält sich gegebenenfalls das Recht vor, von den Empfehlungen in diesem Dokument abzuweichen, insbesondere im Rahmen der Vermögensverwaltungsmandate für ihre Kunden und bei der Verwaltung von bestimmten kollektiven Anlagen. Die Bank ist eine Schweizer Bank, die der Aufsicht und Regulierung der Eidgenössischen Finanzmarktaufsicht (FINMA) untersteht. Sie verfügt nicht über die Bewilligung einer ausländischen Aufsichtsbehörde und wird auch von keiner solchen beaufsichtigt. Folglich können der Vertrieb dieses Dokumentes ausserhalb der Schweiz sowie der Verkauf von bestimmten Produkten an Anleger mit Wohnsitz ausserhalb der Schweiz gewissen Beschränkungen oder Verboten gemäss ausländischem Recht unterliegen. Es obliegt dem Leser, sich diesbezüglich über seinen Status zu informieren und die ihn betreffenden Gesetze und Vorschriften einzuhalten. Wir empfehlen Ihnen, sich an ausgewiesene Spezialisten in der Rechts-, Finanz- und Steuerberatung zu wenden, um Ihre Position im Verhältnis zum Inhalt dieser Publikation abzuklären.