L’actualité économique et financière vous intéresse ?

La banque Bonhôte est heureuse de vous accueillir et de mettre à votre disposition ses experts en matière d’actualité financière.

| Actions (monnaie locale) | 30.09.2022 | Performance 3e trimestre | Performance année 2022 |

|---|---|---|---|

| Suisse SPI | 13'166.38 | -4.83% | -19.93% |

| Europe STXE 600 | 387.85 | -4.24% | -18.05% |

| USA grandes cap. S&P 500 Index | 3'585.62 | -4.89% | -23.88% |

| USA petites cap. RUSSELL 2000 | 1'664.72 | -2.18% | -25.11% |

| Japon TOPIX | 1'835.94 | -0.93% | -5.67% |

| Monde MSCI ACWI Index | 553.37 | -6.71% | -25.34% |

| Emergents MSCI Emerging Markets Index | 875.79 | -11.46% | -26.98% |

| Taux des Emprunts Etats - 10 ans | 30.09.2022 | évolution 3e trimestre | évolution année 2022 |

| Suisse | 1.23 | 0.17 | 1.37 |

| Allemagne | 2.11 | 0.77 | 2.29 |

| USA | 3.83 | 0.82 | 2.32 |

| Devises | 30.09.2022 | évolution 3e trimestre | évolution année 2022 |

| USD-CHF | 0.9870 | 3.49% | 8.12% |

| EUR-CHF | 0.9674 | -3.24% | -6.76% |

| GBP-CHF | 1.1023 | -5.09% | -10.61% |

| Immobilier | 30.09.2022 | Performance 3e trimestre | Performance année 2022 |

| SXI Real Estate Funds | 431.84 | -2.21% | -16.76% |

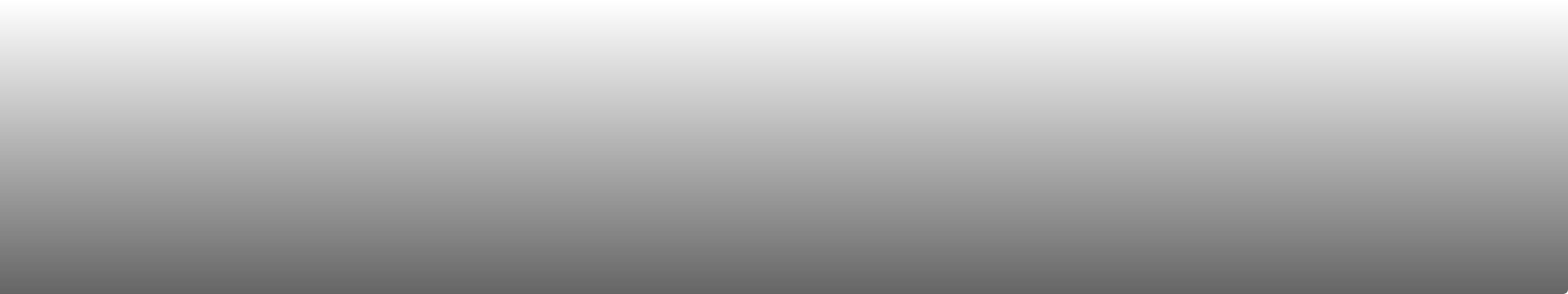

Après 2008, les politiques expansionnistes des banques centrales ont permis d’éviter un effondrement des économies et de soutenir la croissance, mais cela a conduit à une explosion de la dette, car celle-ci ne coûtait rien (taux bas voire négatifs). La dette mondiale a culminé à USD 281 trilliards l’an passé, mais ce surendettement des nations n’a pas engendré de hausse de coûts de la dette. Avec le Covid, les Etats ont mis en place un soutien fiscal massif, tout en bénéficiant d’une baisse des rendements obligataires grâce à l’expansion du bilan des banques centrales.

Aujourd’hui, cette forte croissance monétaire dans un contexte d’offre de biens et services limitée a généré une inflation record et la hausse des taux a mis un terme au Quantitative Easing. L’offre de dette souveraine en Europe approchera les EUR 400 mds l’an prochain et le resserrement quantitatif de la BCE risque de compliquer la tâche des Etats émetteurs, les privant de flux systématiques, et engendrera une forte volatilité sur le marché obligataire. Toutefois, comme l’a démontré la BoE dernièrement, les banques centrales restent en soutien lors de stress majeur sur le marché.

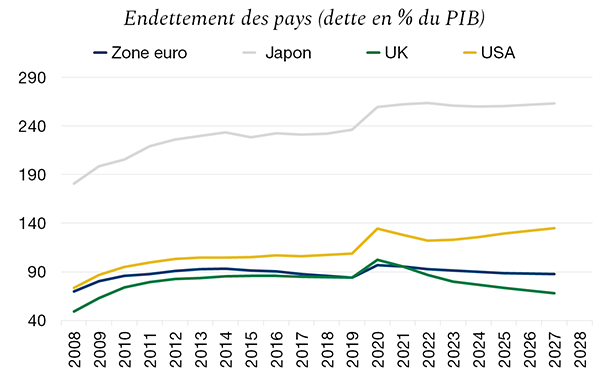

Le marché obligataire a connu sa pire année depuis 40 ans. Cependant, sous l’angle du rendement elle redevient attractive, du moins sur le marché américain. Le risque de récession contribue à la volatilité, aux problèmes de liquidité et agite le marché. Les rendements des obligations de qualité (IG) ont atteint des niveaux plus vus depuis 10 ans et ceux du haut rendement (HY) offrent en moyenne du 9.5%.

Le marché a déjà intégré une bonne partie des anticipations d’inflation et cela s’est largement reflété dans les cours (-13% sur les IG et -14% sur le HY). Les spreads se sont écartés et démontrent que l’aversion au risque s’est bien transmise à toute la courbe des taux (+325pb aux USA, +230pb en Europe). Nous sommes entrés dans un cycle de taux d’intérêts positifs. Toutefois, la prudence s’impose car le marché restera encore agité. La gestion de la duration, de la qualité, le choix du segment et de la zone géographique des obligations est alors essentiel.

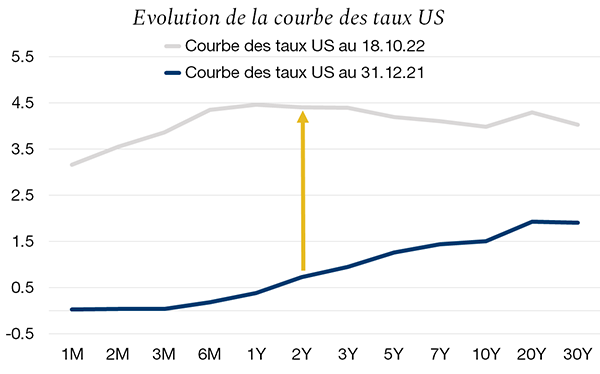

Le 3e trimestre devrait marquer le point bas de la croissance attendue des bénéfices des entreprises. Dernièrement, de nombreuses sociétés ont émis des avertissements sur leurs résultats dans différents secteurs d’activités (HP, Fedex, Ford, etc) ce qui a conduit à des ajustements.

La marge opérationnelle des sociétés du S&P500 a été revue à la baisse, -70 points de base en moyenne sur le trimestre, en raison principalement de la hausse des coûts des intrants et de la hausse des inventaires. Pour l’ensemble de l’année, les analystes attendent encore une croissance moyenne de +6.7% (notamment grâce au secteur de l’énergie).

Pour 2023, le consensus table sur une croissance des bénéfices par action (EPS) d’environ +6.4% pour le S&P500. Toutefois, la persistance de l’inflation, des perturbations logistiques liées au covid et la hausse des taux, continueront à impacter la profitabilité des entreprises. Des révisions à la baisse sont donc à attendre mais probablement de moindre ampleur.

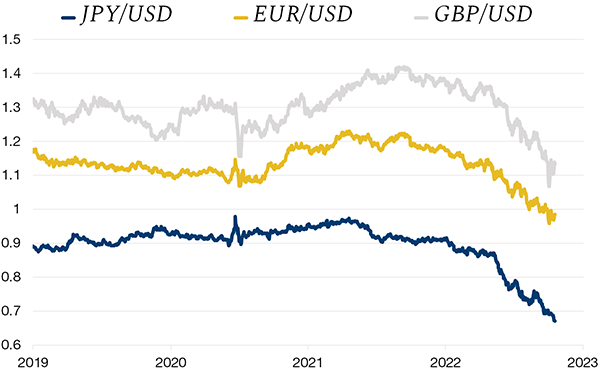

Le dollar US vogue avec un vent favorable depuis le début de l’année et cela ne va pas s’arrêter tout de suite. La devise profite de plusieurs éléments. Premièrement, le dollar est la valeur refuge par excellence lors de grandes instabilités économiques. Ensuite, la hausse répétée des taux lui confère un avantage comparatif contre les autres devises car les banques centrales ont été moins ardues dans leur relèvement des taux. Finalement, l’économie américaine est en bien meilleure posture que le reste du monde.

En effet, son marché de l’emploi est relativement solide et son économie n’est actuellement que légèrement impactée par l’inflation et la crise énergétique, contrairement à l’Europe qui en pâtit de manière plus significative et qui est tributaire de sa proximité avec le conflit en Ukraine. Quant à la Grande-Bretagne, le nouveau gouvernement peine à trouver des solutions pour lutter contre une inflation sévère et à redresser son économie. Finalement la Chine subit un ralentissement de son activité à la suite de confinements répétés. Le dollar se trouve donc en position de force.

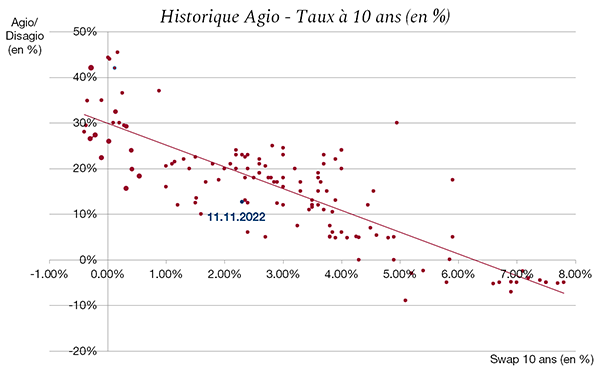

Le marché de l’immobilier indirect s’est asséché, les acheteurs ont déserté et l’écart entre le prix demandé et offert s’est élargi. La faute est à la hausse des taux qui continue de faire pression sur les prix de l’immobilier et cela devrait perdurer, jusqu’à ce que la hausse des coûts de refinancement se répercutent véritablement sur le marché.

Par conséquent, de nombreux fonds ont effacé leur agio alors que les valeurs d’inventaires sont revues à la baisse. La prime moyenne des fonds s’établit à 12.7%, cette dernière était encore de 17% en juin et de 41.7% en janvier. De telles compressions de valorisation devraient faire revenir les acheteurs et permettre au marché de rebondir.

Télécharger la Revue trimestrielle en format PDF

Ce document, purement informatif, se base sur des informations récoltées auprès de sources considérées comme fiables et à jour, sans garantie d’exactitude ou d’exhaustivité. Les marchés et produits financiers sont par nature sujets à des risques de pertes importants qui peuvent s’avérer incompatibles avec la tolérance au risque du lecteur. Les performances passées reflétées cas échéant dans ce document ne sont pas des indicateurs de résultats pour le futur. Ce document ne constitue pas un conseil ou une offre d’achat ou de vente de titres ou de quelque produit financier que ce soit à l’intention du lecteur et n’engage ainsi en aucun cas la responsabilité de la Banque. La Banque se réserve le cas échéant le droit de s’écarter des avis exprimés dans ce document, notamment dans le cadre de la gestion des mandats de ses clients et de la gestion de certains placements collectifs. La Banque est une banque suisse soumise à la surveillance et à la réglementation de l’Autorité fédérale de surveillance des marchés financiers (FINMA). Elle n’est ni au bénéfice d’une autorisation, ni surveillée par un régulateur étranger. Par conséquent, la diffusion de ce document hors de Suisse, comme la vente de certains produits à des investisseurs résidents ou domiciliés hors de Suisse, peuvent être soumis à des restrictions ou à d’éventuelles interdictions en vertu de lois étrangères. Il incombe au lecteur de se renseigner quant à son statut à cet égard et de respecter les lois et règlements qui le concernent. Nous vous conseillons de consulter des conseillers professionnels qualifiés notamment en matière juridique, financière et fiscale pour déterminer votre position par rapport au contenu de la présente publication.