L’actualité économique et financière vous intéresse ?

La banque Bonhôte est heureuse de vous accueillir et de mettre à votre disposition ses experts en matière d’actualité financière.

| Actions (monnaie locale) | 29.12.2023 | Performance 4e trimestre | Performance année 2023 |

|---|---|---|---|

| Suisse SPI | 14'571.23 | 1.41% | 6.09% |

| Europe STXE 600 | 478.99 | 6.77% | 16.63% |

| USA grandes cap. S&P 500 Index | 4'769.83 | 11.68% | 26.26% |

| USA petites cap. RUSSELL 2000 | 2'027.07 | 14.02% | 16.88% |

| Japon TOPIX | 2'366.39 | 1.99% | 28.25% |

| Monde MSCI ACWI Index | 727.00 | 11.14% | 22.82% |

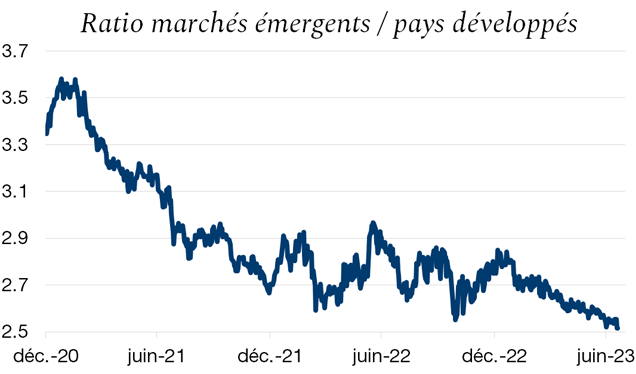

| Emergents MSCI Emerging Markets Index | 1'023.74 | 7.85% | 10.12% |

| Taux des Emprunts Etats - 10 ans | 29.12.2023 | Evolution 4e trimestre | Evolution année 2023 |

| Suisse | 0.70 | -0.40 | -0.92 |

| Allemagne | 2.02 | -0.82 | -0.55 |

| USA | 3.88 | -0.69 | 0.00 |

| Devises | 29.12.2023 | Evolution 4e trimestre | Evolution année 2023 |

| USD-CHF | 0.8414 | -8.07% | -8.99% |

| EUR-CHF | 0.92887 | -4.01% | -6.13% |

| GBP-CHF | 1.0716 | -4.04% | -4.21% |

| Immobilier | 29.12.2023 | Performance 4e trimestre | Performance année 2023 |

| SXI Real Estate Funds | 462.25 | 5.00% | 5.03% |

Les pics de taux et d’inflation ont été atteints et une phase d’assouplissement des banques centrales est prévue pour 2024. Cependant, si les baisses de taux ne font plus question, leurs timings et leurs ampleurs restent encore matière à spéculation. Les marchés sont, semble-t-il, trop optimistes avec des baisses attendues pour mars déjà. Nous attendons les premières baisses dans la 2e partie de l’année.

En Suisse, la BNS réduit son bilan pour contenir l’appréciation du CHF, objectif à nouveau prioritaire puisque l’inflation est déjà dans la fourchette cible. Elle devrait procéder à 50 bps de baisse de taux sur l’année.

La BCE sera vraisemblablement contrainte à baisser ses taux en premier, graduellement de 100 bps d’ici la fin de l’année.

Aux Etats-Unis, le marché du travail s’est montré plus résiliant qu’attendu. La Fed voudra voir les statistiques du marché du travail fléchir avant de procéder à des baisses de 100 bps sur l’année.

La fin du cycle de resserrement monétaire étant atteint et sans nouveau choc sur l’inflation, les taux devraient s’orienter à la baisse. Le marché obligataire devrait donc bien se comporter.

Toutefois le coût de couverture des devises reste historiquement élevé. La protection contre les fluctuations du USD/CHF s’élève à plus de 3.5% et à plus de 2% pour l’EUR/CHF. Ainsi, nous privilégions les obligations en CHF car, couverture comprise, les rendements en CHF sont supérieurs à ceux en USD et en EUR – la pression inflationniste en Suisse est bien moindre que celle qui prévaut aux Etats-Unis ou en Europe. Compte tenu de la relative faible rémunération du crédit nous préférons le segment «investment grade» au segment «High yield».

Nous restons très positifs sur le segment des CAT Bonds, seul segment affichant une véritable décorrélation aussi bien avec les indices actions qu’avec les indices obligataires. Les CAT Bonds offrent un rendement brut (prime + taux) dépassant encore les 12% en USD.

En ce début d’année, nous restons positifs sur l’immobilier suisse pour 2 raisons :

Les marchés actions ont terminé l’année en hausse marquée. Aux Etats-Unis, la surperformance des valeurs technologiques portées par l’émergence de l’Intelligence Artificielle s’est traduite par une progression de l’indice Nasdaq 100 de +53.8%. De son côté, l’indice SP 500 a enregistré une hausse de 24.23%. Les sociétés qualifiées de « 7 magnifiques » ont connu des performances record allant de +50% à +240%.

En Suisse, la performance du titre UBS, en hausse de +50%, explique près de 30% de la performance de l’indice SPI qui affiche un bond de +6%. Les valeurs dites « défensives » ont été délaissées au profit de valeurs plus cycliques.

Au cours du dernier trimestre de l’année, les marchés ont salué la fin du processus de durcissement monétaire. Le contexte de baisse de taux devrait continuer à soutenir les marchés actions avec un probable rattrapage des secteurs qui ont sous-performé l’an dernier (la consommation, l’immobilier, les small caps, etc.).

La multiplication des conflits, ainsi que le ralentissement économique mondial sont deux arguments en faveur du métal jaune. Par sa qualification de valeur refuge, il constitue un investissement sûr en période de crise et une baisse des taux en réduit son coût d’opportunité. De plus, il sert de protection contre l’inflation sur le long terme.

La hausse récente du cours de l’or est le signe d’un regain d’intérêt de la part des investisseurs. En effet, cette tendance n’est pas seulement induite par la baisse du dollar mais par une véritable augmentation de la demande. Les différentes banques centrales accumulent des réserves en or en contrepartie de leurs obligations étrangères. La Chine en est le parfait exemple, ses réserves en or ont augmenté de plus de 1500 tonnes au cours des 2 dernières années. De même, l’or n’est que marginalement représenté dans les portefeuilles au niveau mondial (seulement 0.75%) et offre donc un levier considérable. Actuellement au-dessus des USD 2000 l’once, la tendance haussière ne semble pas terminée et si la barrière des USD 2060 casse à la hausse, le cours pourrait aller chercher les USD 2450.

Télécharger la Revue trimestrielle en format PDF

Ce document, purement informatif, se base sur des informations récoltées auprès de sources considérées comme fiables et à jour, sans garantie d’exactitude ou d’exhaustivité. Les marchés et produits financiers sont par nature sujets à des risques de pertes importants qui peuvent s’avérer incompatibles avec la tolérance au risque du lecteur. Les performances passées reflétées cas échéant dans ce document ne sont pas des indicateurs de résultats pour le futur. Ce document ne constitue pas un conseil ou une offre d’achat ou de vente de titres ou de quelque produit financier que ce soit à l’intention du lecteur et n’engage ainsi en aucun cas la responsabilité de la Banque. La Banque se réserve le cas échéant le droit de s’écarter des avis exprimés dans ce document, notamment dans le cadre de la gestion des mandats de ses clients et de la gestion de certains placements collectifs. La Banque est une banque suisse soumise à la surveillance et à la réglementation de l’Autorité fédérale de surveillance des marchés financiers (FINMA). Elle n’est ni au bénéfice d’une autorisation, ni surveillée par un régulateur étranger. Par conséquent, la diffusion de ce document hors de Suisse, comme la vente de certains produits à des investisseurs résidents ou domiciliés hors de Suisse, peuvent être soumis à des restrictions ou à d’éventuelles interdictions en vertu de lois étrangères. Il incombe au lecteur de se renseigner quant à son statut à cet égard et de respecter les lois et règlements qui le concernent. Nous vous conseillons de consulter des conseillers professionnels qualifiés notamment en matière juridique, financière et fiscale pour déterminer votre position par rapport au contenu de la présente publication.