Are you interested in economic and financial news?

Bank Bonhôte is pleased to welcome you and puts at your disposal its finance experts.

Réalisation : Le Temps

Aucun objet immobilier n’échappe au phénomène. Les villas, les appartements en PPE, les résidences secondaires ou encore les immeubles voient leur prix monter allégrement. Et cela depuis plusieurs années. En une décennie, les prix des villas ont grimpé de 26% et ceux des appartements en PPE de 15%. Même les immeubles alimentés par les liquidités abondantes, dont disposent notamment les caisses de pension, ont participé au mouvement avec une hausse de presque 10%.

On ne compte plus, à travers le pays, les maisons dont le prix est supérieur à un million de francs. Certes, il y a des différences. Ainsi, certaines villas coûtent encore 500’000 francs suisses à La Chaux-de-Fonds ou à Viège. Mais à Genève, à Lausanne, à Vevey, à Bâle ou à Zurich, il faut débourser au bas mot un million, si ce n’est un million et demi de francs pour un appartement. À l’échelle nationale, le prix médian se situe désormais à 1.15 million de francs suisses.

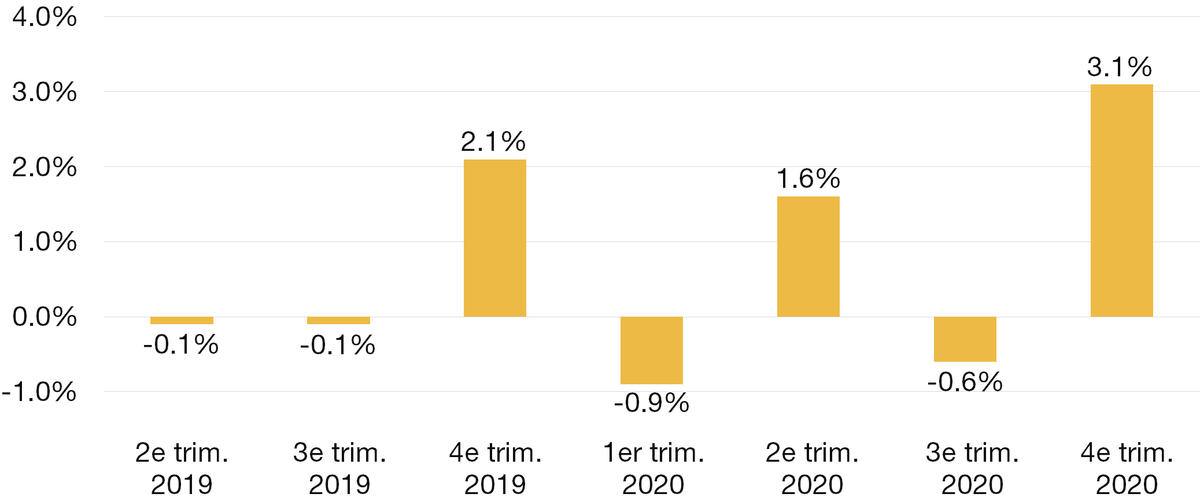

D’aucuns ont pensé que la pandémie ralentirait le mouvement, douchant à froid le marché immobilier. Il n’en a rien été. Au contraire ! À force de rester chez eux, les Suisses voient plus grand, plus moderne, plus confortable et, pourquoi pas, plus montagnard. En 2020, les prix ont encore grimpé de 3 à 4%. L’immobilier de montagne précisément, remis des contrecoups de la Lex Weber, s’est senti pousser des ailes. On a vu des chalets ou des appartements de vacances se vendre jusqu’à 20% plus cher qu’attendu.

Cette situation incite les investisseurs à se poser des questions légitimes. Jusqu’à quand cela va-t-il durer ? Est-il raisonnable de continuer à acheter ainsi sans trop regarder à la dépense ? La chute sera-t-elle douloureuse ? Sommes-nous en présence d’une bulle spéculative comme le secteur de l’informatique, par exemple, en a connu une assez récemment ? Les réponses sont complexes.

Pour mieux comprendre le phénomène, laissons de côté l’immobilier de rendement et les grands investisseurs, et intéressons-nous aux acheteurs d’un logement. La hausse des prix de leurs biens est la conséquence de leur envie irrépressible de devenir propriétaires. En comparaison internationale, la Suisse reste un « pays de locataires ». L’an passé, la taille du marché hypothécaire helvétique a dépassé 1’000 milliards de francs suisses, soit deux fois plus qu’il y a vingt ans. La demande de logements est soutenue par des taux historiquement bas. Proche de 3% en 2010, le taux d’intérêt d’une hypothèque à taux fixe à 10 ans est aujourd’hui d’environ 1%.

Les taux remonteront-ils trop vite comme à la fin des années 80, doublant les charges d’intérêts ? Les experts se montrent rassurants. À cette époque, rappellent-ils, la plupart des prêts étaient alors contractés avec des taux variables. C’est l’inverse aujourd’hui. Plus de huit hypothèques sur dix sont conclues à un taux fixe, donc sécurisé, pour un certain temps au moins. Si les taux remontent, les emprunteurs verront toutefois leur facture augmenter lorsqu’ils renouvelleront leurs crédits immobiliers. Une hausse des charges d’intérêt renchérira les nouvelles acquisitions, freinera la demande et donc fera baisser les prix.

La Banque nationale suisse décrit cette situation avec prudence. Elle parle de « vulnérabilité accrue » et s’inquiète surtout, pour l’instant, de la capacité des ménages à assumer les charges d’un logement. Certaines études sur le marché immobilier font la liste des endroits à surveiller : Lausanne, Genève, Zoug, Zurich et toute la région qui l’entoure. Dans ces régions il n’y a pas assez d’offres, les prix sont trop élevés et le marché est trop fortement dépendant des taux bas, ce qui augmente le risque.

Comment conclure ? Par cette réponse, peut-être. Qu’ils se trouvent en plaine ou en montagne, les professionnels considèrent que le marché est sain. La demande est forte et intacte. Il n’y pas de bulle à signaler, donc pas d’inquiétude à avoir. Ils ont pour l’instant raison. La littérature économique consacrée à cette question est abondante et ses auteurs sont très majoritairement du même avis : une bulle n’existe qu’à partir du moment où elle a explosé.

Ayant pour objectif de délivrer un impact social et environnemental positif, le fonds Bonhôte Impact a performé de 12,5% depuis son lancement en 2019, ceci dans un environnement à taux de rendement très faible voire négatif.

Fidèles à leur réputation, les mandats et le fonds Bonhôte Impact vous permettent de combiner performance et durabilité.

Le conseil d’administration a procédé aux nominations suivantes lors de sa dernière séance.

Déjà en charge de la gestion discrétionnaire, Julien Stähli (au centre) est désormais le nouveau directeur des investissements (CIO) de la banque. Claude Suter (à droite) est nommé directeur UHNWI & gérants indépendants. Quant à Cédric Huguenot (à gauche), responsable financier, il fait désormais partie du comité exécutif (Comex) de la banque.

Titulaire d’un Bachelor en Sciences HES-SO de l’Ecole hôtelière de Lausanne et d’un certificat CWMA (Certified Wealth Management Advisor) délivré par SAQ, Elodie Gilberti a rejoint la banque en qualité de gestionnaire de patrimoine à son siège de Neuchâtel.

Elle possède une large expérience bancaire acquise auprès de divers établissements de renom.

Télécharger l'Analyse en format PDF