Are you interested in economic and financial news?

Bank Bonhôte is pleased to welcome you and puts at your disposal its finance experts.

| Actions (monnaie locale) | 30.08.2024 | Perf. de mars à août 2024 | Performance année 2024 |

|---|---|---|---|

| Suisse SPI | 16'504.15 | 6.87% | 13.27% |

| Europe STXE 600 | 525.05 | 4.62% | 12.83% |

| USA grandes cap. S&P 500 Index | 5'648.40 | 8.11% | 19.52% |

| USA petites cap. RUSSELL 2000 | 2'217.63 | 4.95% | 10.38% |

| Japon TOPIX | 2'712.63 | -1.87% | 16.02% |

| Monde MSCI ACWI Index | 833.68 | 7.39% | 16.34% |

| Emergents MSCI Emerging Markets Index | 1'099.92 | 7.18% | 9.80% |

| Taux des Emprunts Etats - 10 ans | 30.08.2024 | évolution de mars à août 2024 | Evolution année 2024 |

| Suisse | 0.48 | -0.21 | -0.23 |

| Allemagne | 2.30 | 0.00 | 0.28 |

| USA | 3.90 | -0.30 | 0.02 |

| Devises | 30.08.2024 | évolution de mars à août 2024 | Evolution année 2024 |

| USD-CHF | 0.8496 | -5.75% | 0.97% |

| EUR-CHF | 0.93902 | -3.50% | 1.09% |

| GBP-CHF | 1.1158 | -1.90% | 4.12% |

| Immobilier | 30.08.2024 | Perf. de mars à août 2024 | Performance année 2024 |

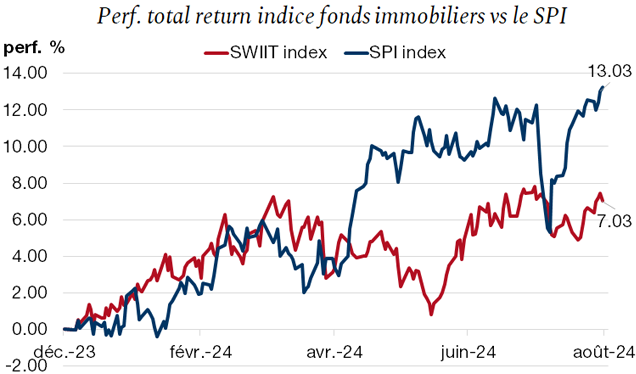

| SXI Real Estate Funds | 494.73 | 1.04% | 7.03% |

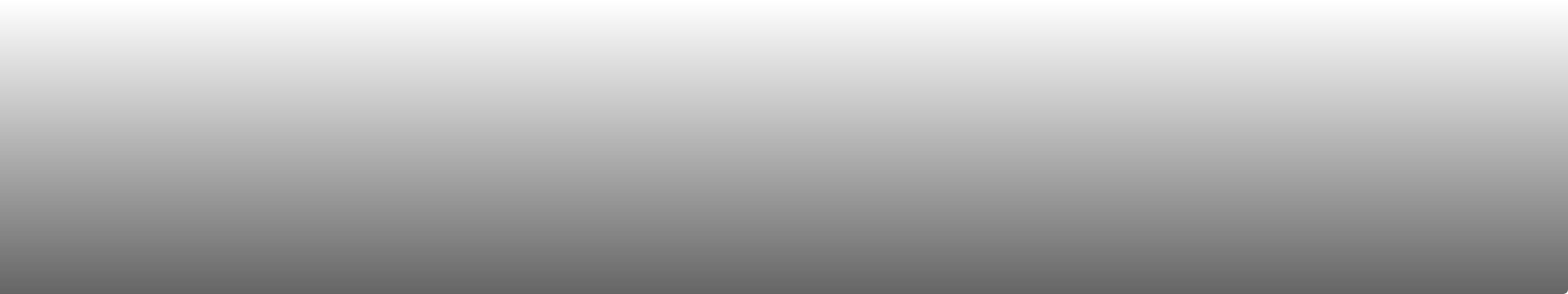

La poursuite du ralentissement des indices de prix, tant aux Etats-Unis (2.9%) qu’en Europe (2.6%), les rapproche de la cible de 2% visée par les banques centrales.

Au niveau de l’emploi, le taux de chômage en Europe est au plus bas historique à 6.4%, alors que celui des Etats-Unis est remonté passant de 4% à 4.3%. La résilience des économies, dopées par une consommation solide de la part des ménages, premier moteur de la croissance, éloigne les risques de récession.

Ainsi, une inflation qui ralentit, un marché du travail qui s’affaiblit et une consommation solide, ouvrent les portes autant à la Fed mais également à la BCE à une baisse de taux en septembre. La BNS pourrait de son côté procéder à sa 3e baisse de taux afin de modérer la vigueur du CHF.

La Fed va baisser ses taux directeurs le 18 septembre amorçant une normalisation de sa politique monétaire.

A terme, les taux US devraient retourner vers leur moyenne historique. Le taux à 1 mois convergeant vers la zone 1.5%- 2% alors que le taux à 10 ans retrouvera sa moyenne historique aux alentours de 3.2%. Ce scénario appliqué au long bonds US (échéance 20 ans), dont la sensibilité (duration) est bien plus élevée, devrait conduire à un fort gain en capital de ce segment (environ +15%).

Nous retenons également qu’en cas de choc imprévu sur les marchés, le long bond américain est historiquement la sous-classe d’actifs offrant la meilleure protection de portefeuille.

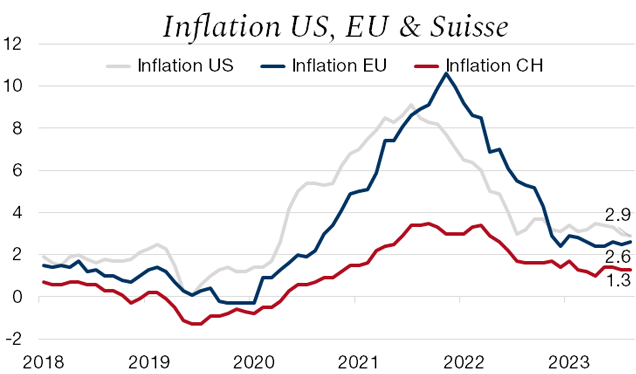

La croissance des bénéfices a poursuivi son amélioration aux Etats-Unis alors qu’en Europe, elle doit faire face à des vents contraires (situation politique française tendue, conflit armé en Ukraine, faible demande en provenance de la Chine).

La surperformance du marché des actions américain s’est donc accrue par rapport à l’Europe au cours du 2e trimestre. Celui-ci a toutefois été marqué par des prises de bénéfices sur les valeurs liées à l’IA, après un début d’année en fanfare. Les valorisations généreuses et les doutes sur la monétisation des investissements massifs ont pesé.

Les secteurs de la Pharma, des Biens de consommation et de l’Immobilier ont rebondi soutenant la tendance positive du S&P 500. L’épisode de forte volatilité vécu par les marchés au début du mois d’août pourrait se reproduire en cas de déception sur la trajectoire des taux d’intérêt US. De plus, à l’approche des élections américaines dont le résultat semble loin d’être acquis pour l’un ou l’autre des prétendants, le risque de voir ressurgir la volatilité sur les marchés actions se renforce.

A ce stade, et après la forte performance des indices US, nous sommes neutres sur les actions US et EU et privilégions les titres suisses.

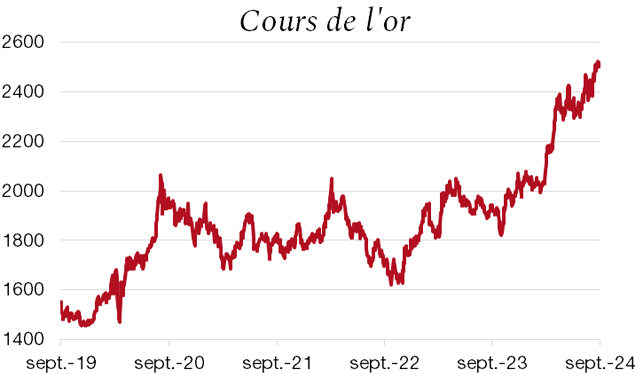

Bien que le cours de l’or ait remarquablement augmenté sur l’année, les incertitudes géopolitiques et politiques ainsi que l’achat continu des banques centrales émergentes sont toujours d’actualité et devraient soutenir le prix à des niveaux élevés.

De plus, la baisse des taux de la part de la Fed et la dépréciation du dollar, qui devrait s’en suivre, catalyseraient encore un peu plus l’attrait pour le métal jaune. En effet, des taux plus bas diminuent le coût d’opportunité de détenir de l’or, qui lui ne verse pas d’intérêt, et la baisse du dollar rend l’or relativement plus abordable pour les investisseurs ayant une autre devise que l’USD comme monnaie de référence.

Malgré une performance des fonds immobiliers légèrement en retrait, comparativement au marché des actions depuis le début de l’année, l’optimisme demeure pour cette classe d’actif.

En effet, les fondamentaux sont solides avec une demande de logement forte, un taux d’inoccupation bas et des loyers toujours en augmentation (le taux de référence n’ayant pas encore été ajusté aux baisses de taux successives).

Une nouvelle baisse des taux soutiendra encore la hausse des VNI et le rendement du dividende.

Finalement, la saisonnalité est historiquement positive sur décembre et janvier.

This document is provided for your information only. It has been compiledfrom information collected from sources believed to be reliable and up to date, with no warranty as to its accuracy or completeness.By their very nature, markets and financial products are subject to the risk of substantial losses which may be incompatible with your risk tolerance.Any past performance that may be reflected in this documentis not a reliable indicator of future results.Nothing contained in this document should be construed as professional or investment advice. This document is not an offer to you to sell or a solicitation of an offer to buy any securities or any other financial product of any nature, and the Bank assumes no liability whatsoever in respect of this document.The Bank reserves the right, where necessary, to depart from the opinions expressed in this document, particularly in connection with the management of its clients’ mandates and the management of certain collective investments.The Bank is a Swiss bank subject to regulation and supervision by the Swiss Financial Market Supervisory Authority (FINMA).It is not authorised or supervised by any foreign regulator.Consequently, the publication of this document outside Switzerland, and the sale of certain products to investors resident or domiciled outside Switzerland may be subject to restrictions or prohibitions under foreign law.It is your responsibility to seek information regarding your status in this respect and to comply with all applicable laws and regulations.We strongly advise you to seek independentlegal and financial advice from qualified professional advisers before taking any decision based on the contents of this publication.