L’actualité économique et financière vous intéresse ?

La banque Bonhôte est heureuse de vous accueillir et de mettre à votre disposition ses experts en matière d’actualité financière.

| Actions (monnaie locale) | 31.12.2019 | Performance 4e trimestre | Performance année 2019 |

|---|---|---|---|

| Suisse SPI | 12'837.50 | 4.94% | 30.59% |

| Europe STXE 600 | 415.84 | 6.18% | 27.75% |

| USA grandes cap. S&P 500 Index | 3'230.78 | 9.06% | 31.48% |

| USA petites cap. RUSSELL 2000 | 1'668.47 | 9.93% | 25.49% |

| Japon TOPIX | 1’721.36 | 8.57% | 18.11% |

| Monde MSCI ACWI Index | 565.24 | 9.05% | 27.30% |

| Emergents MSCI Emerging Markets Index | 1’114.66 | 11.74% | 18.63% |

| Taux des Emprunts Etats - 10 ans | 31.12.2019 | Évolution 4e trimestre | Évolution année 2019 |

| Suisse | -0.47 | 0.29 | -0.22 |

| Allemagne | -0.19 | 0.39 | -0.43 |

| USA | 1.92 | 0.25 | -0.77 |

| Devises | 31.12.2019 | Évolution 4e trimestre | Évolution année 2019 |

| USD-CHF | 0.9666 | -3.12% | -1.58% |

| EUR-CHF | 1.08559 | -0.18% | -3.55% |

| GBP-CHF | 1.2828 | 4.56% | 2.44% |

| Immobilier | 31.12.2019 | Performance 4e trimestre | Performance année 2019 |

| SXI Real Estate Funds | 436.25 | 5.73% | 20.67% |

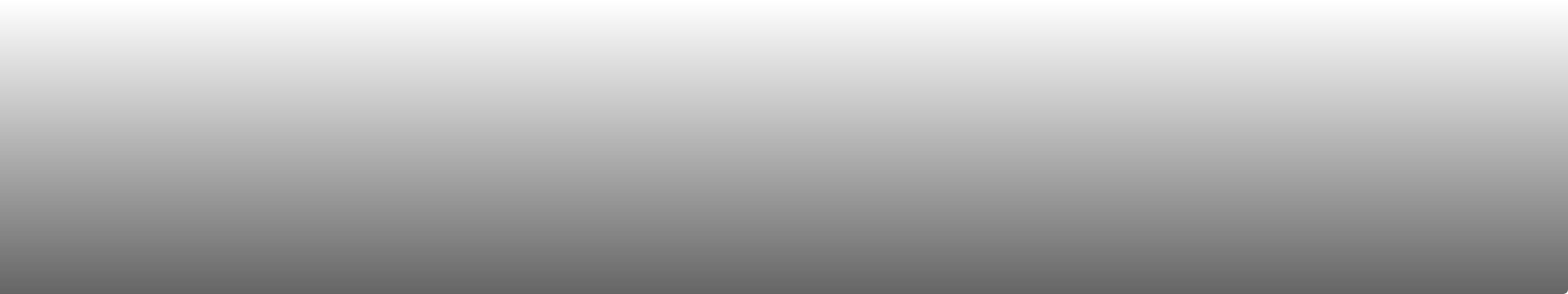

Grâce à leur politique monétaire accommodante les banques centrales sont restées en soutien des marchés financiers en 2019. Le stimulus monétaire, par diminution des taux, s’est accéléré partout dans le monde au 2e semestre, après que la Fed a réduit ses taux pour la première fois depuis 2008. Dans le contexte actuel d’une dégradation de la croissance mondiale, les banques centrales vont continuer à injecter des liquidités dans les marchés et maintenir leurs taux bas soutenant ainsi la progression des actifs risqués. Cette situation pousse les investisseurs à la recherche de rendement, à monter dans la courbe de risque et à investir plus abondamment dans les actions.

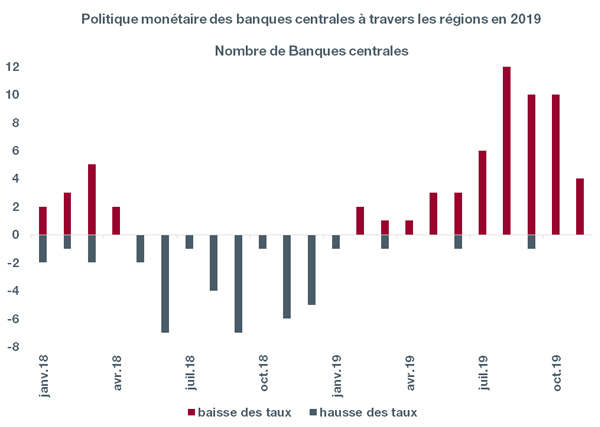

Le stimulus fiscal donné à l’économie américaine, suite notamment aux coupes d’impôts, a porté le déficit budgétaire à -4.6% du PIB. Cumulé au déficit de la balance courante, on aboutit à un Twin deficit d’environ 7%. Comme le montre le graphique, il y a une forte corrélation entre le cours du dollar contre un panier de devises et le Twin deficit. Le niveau extrême du déficit doit en effet, en grande partie, se faire via le financement externe et il explique l’affaiblissement récent du dollar malgré un différentiel de taux en sa faveur. La récente pression sur le billet vert risque de perdurer en cas de réélection de Donald Trump qui a annoncé de nouvelles coupes d’impôts.

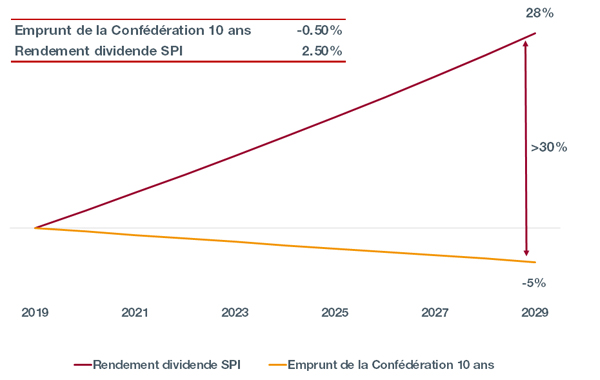

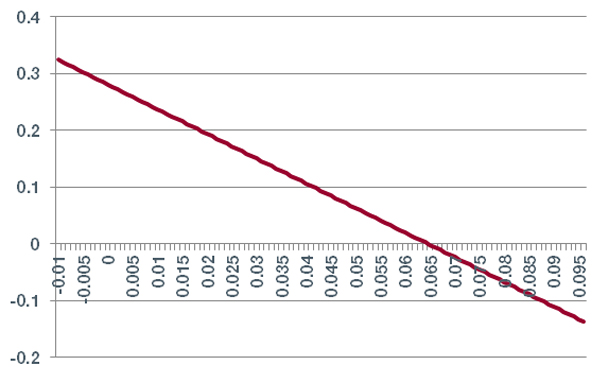

Sur un horizon d’investissement de 10 ans, quel est l’investissement le plus risqué : une obligation avec un rendement négatif ou une action à dividende ? Nous montrons à l’aide du graphique ci-contre que détenir une action en portefeuille, qui génère 2.5% de rendement annuel sur les dix prochaines années, offre un coussin de performance de plus de 30% par rapport à l’obligation avec un rendement de -0.5%. Ce choix s’offre à l’investisseur suisse qui peut investir dans l’emprunt de la Confédération à 10 ans, qui affiche un rendement de -0.5% ou dans le SPI qui offre un rendement du dividende de 2.5%.

Au sein des pays émergents nous favorisons la Chine domestique (A shares) qui a très bien résisté aux incertitudes créées par la guerre commerciale. Les autorités chinoises conservent une grande marge de manœuvre pour soutenir l’économie via les politiques monétaire et budgétaire, notamment avec l’accélération de l’investissement en infrastructure. Le plan « Made in China 2025 », qui vise à l’autosuffisance dans toutes les technologies clefs, constitue un catalyseur à moyen terme. Les actions A chinoises devraient continuer de bénéficier de leur inclusion croissante dans les grands indices de référence ce qui engendre des flux naturels positifs.

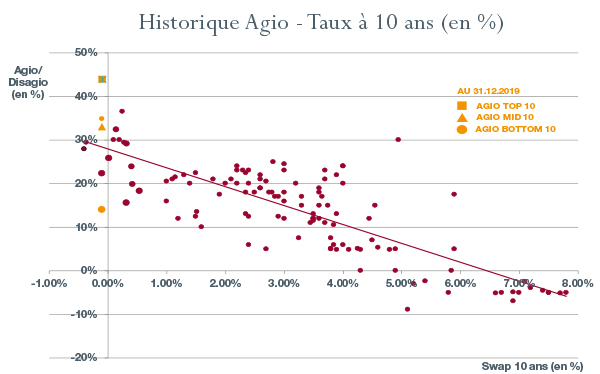

L’indice du marché des fonds immobiliers suisses termine l’année sur une performance de 20.6%. Il existe une grande disparité entre les performances individuelles des titres, que ce soit pour l’immobilier indirect comme pour le marché actions. En 2019, les flux acheteurs se sont déversés dans les fonds les plus liquides, propulsant les agios de ce segment à des niveaux records. Ce phénomène s’illustre surtout lorsqu’on calcule la moyenne des agios en fonction de la taille des fonds (cf graph.). Les agios moyens par groupe des 10 plus grands fonds, des 10 fonds de taille moyenne et des 10 plus petits fonds sont respectivement de 44%, 33% et 14%. Pour certains fonds ces agios dépassent 60%, alors que la tendance des prix des loyers amorce une baisse. Symptômes d’une surchauffe ?

Télécharger la Revue trimestrielle en format PDF

Ce document, purement informatif, se base sur des informations récoltées auprès de sources considérées comme fiables et à jour, sans garantie d’exactitude ou d’exhaustivité. Les marchés et produits financiers sont par nature sujets à des risques de pertes importants qui peuvent s’avérer incompatibles avec la tolérance au risque du lecteur. Les performances passées reflétées cas échéant dans ce document ne sont pas des indicateurs de résultats pour le futur. Ce document ne constitue pas un conseil ou une offre d’achat ou de vente de titres ou de quelque produit financier que ce soit à l’intention du lecteur et n’engage ainsi en aucun cas la responsabilité de la Banque. La Banque se réserve le cas échéant le droit de s’écarter des avis exprimés dans ce document, notamment dans le cadre de la gestion des mandats de ses clients et de la gestion de certains placements collectifs. La Banque est une banque suisse soumise à la surveillance et à la réglementation de l’Autorité fédérale de surveillance des marchés financiers (FINMA). Elle n’est ni au bénéfice d’une autorisation, ni surveillée par un régulateur étranger. Par conséquent, la diffusion de ce document hors de Suisse, comme la vente de certains produits à des investisseurs résidents ou domiciliés hors de Suisse, peuvent être soumis à des restrictions ou à d’éventuelles interdictions en vertu de lois étrangères. Il incombe au lecteur de se renseigner quant à son statut à cet égard et de respecter les lois et règlements qui le concernent. Nous vous conseillons de consulter des conseillers professionnels qualifiés notamment en matière juridique, financière et fiscale pour déterminer votre position par rapport au contenu de la présente publication.