Are you interested in economic and financial news?

Bank Bonhôte is pleased to welcome you and puts at your disposal its finance experts.

| Actions (monnaie locale) | 31.12.2019 | Performance 4e trimestre | Performance année 2019 |

|---|---|---|---|

| Suisse SPI | 12'837.50 | 4.94% | 30.59% |

| Europe STXE 600 | 415.84 | 6.18% | 27.75% |

| USA grandes cap. S&P 500 Index | 3'230.78 | 9.06% | 31.48% |

| USA petites cap. RUSSELL 2000 | 1'668.47 | 9.93% | 25.49% |

| Japon TOPIX | 1’721.36 | 8.57% | 18.11% |

| Monde MSCI ACWI Index | 565.24 | 9.05% | 27.30% |

| Emergents MSCI Emerging Markets Index | 1’114.66 | 11.74% | 18.63% |

| Taux des Emprunts Etats - 10 ans | 31.12.2019 | Évolution 4e trimestre | Évolution année 2019 |

| Suisse | -0.47 | 0.29 | -0.22 |

| Allemagne | -0.19 | 0.39 | -0.43 |

| USA | 1.92 | 0.25 | -0.77 |

| Devises | 31.12.2019 | Évolution 4e trimestre | Évolution année 2019 |

| USD-CHF | 0.9666 | -3.12% | -1.58% |

| EUR-CHF | 1.08559 | -0.18% | -3.55% |

| GBP-CHF | 1.2828 | 4.56% | 2.44% |

| Immobilier | 31.12.2019 | Performance 4e trimestre | Performance année 2019 |

| SXI Real Estate Funds | 436.25 | 5.73% | 20.67% |

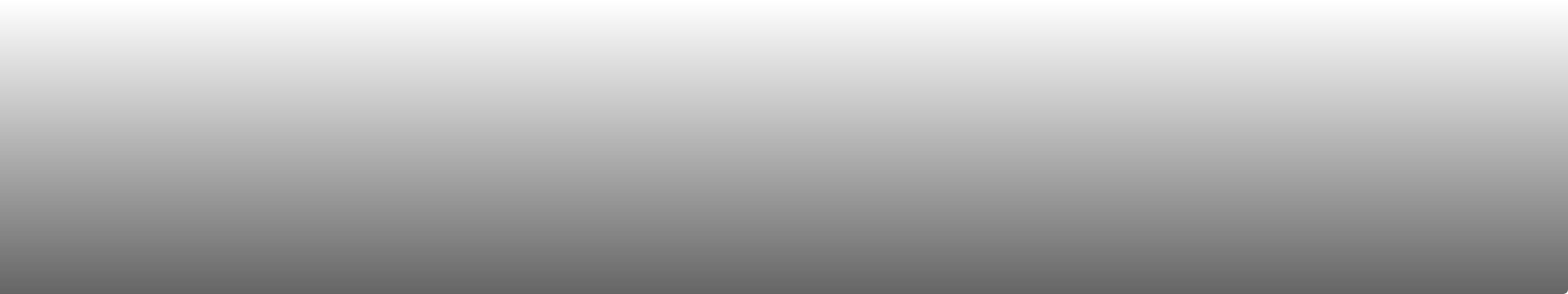

Grâce à leur politique monétaire accommodante les banques centrales sont restées en soutien des marchés financiers en 2019. Le stimulus monétaire, par diminution des taux, s’est accéléré partout dans le monde au 2e semestre, après que la Fed a réduit ses taux pour la première fois depuis 2008. Dans le contexte actuel d’une dégradation de la croissance mondiale, les banques centrales vont continuer à injecter des liquidités dans les marchés et maintenir leurs taux bas soutenant ainsi la progression des actifs risqués. Cette situation pousse les investisseurs à la recherche de rendement, à monter dans la courbe de risque et à investir plus abondamment dans les actions.

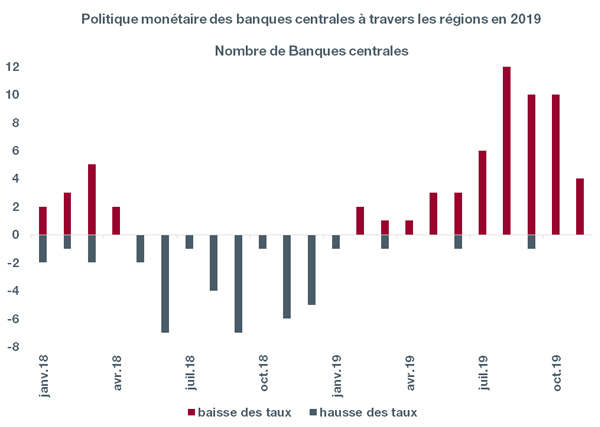

Le stimulus fiscal donné à l’économie américaine, suite notamment aux coupes d’impôts, a porté le déficit budgétaire à -4.6% du PIB. Cumulé au déficit de la balance courante, on aboutit à un Twin deficit d’environ 7%. Comme le montre le graphique, il y a une forte corrélation entre le cours du dollar contre un panier de devises et le Twin deficit. Le niveau extrême du déficit doit en effet, en grande partie, se faire via le financement externe et il explique l’affaiblissement récent du dollar malgré un différentiel de taux en sa faveur. La récente pression sur le billet vert risque de perdurer en cas de réélection de Donald Trump qui a annoncé de nouvelles coupes d’impôts.

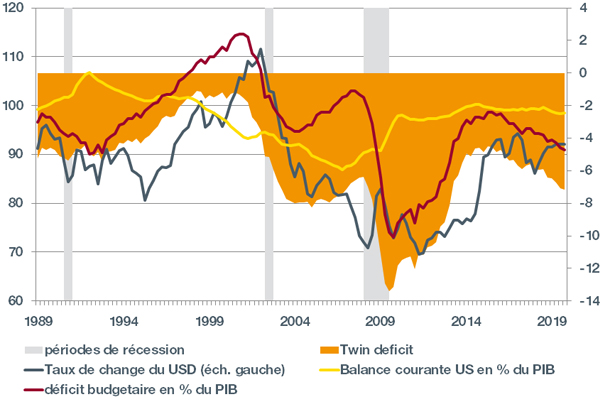

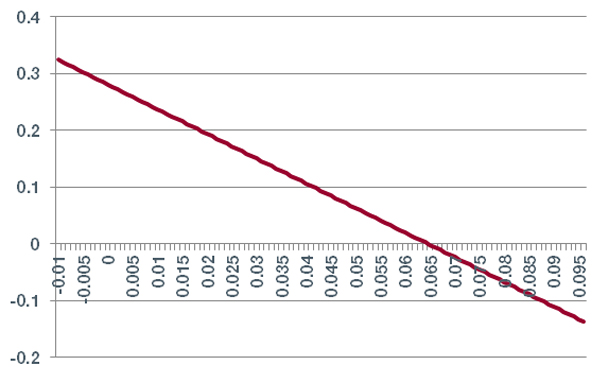

Sur un horizon d’investissement de 10 ans, quel est l’investissement le plus risqué : une obligation avec un rendement négatif ou une action à dividende ? Nous montrons à l’aide du graphique ci-contre que détenir une action en portefeuille, qui génère 2.5% de rendement annuel sur les dix prochaines années, offre un coussin de performance de plus de 30% par rapport à l’obligation avec un rendement de -0.5%. Ce choix s’offre à l’investisseur suisse qui peut investir dans l’emprunt de la Confédération à 10 ans, qui affiche un rendement de -0.5% ou dans le SPI qui offre un rendement du dividende de 2.5%.

Au sein des pays émergents nous favorisons la Chine domestique (A shares) qui a très bien résisté aux incertitudes créées par la guerre commerciale. Les autorités chinoises conservent une grande marge de manœuvre pour soutenir l’économie via les politiques monétaire et budgétaire, notamment avec l’accélération de l’investissement en infrastructure. Le plan « Made in China 2025 », qui vise à l’autosuffisance dans toutes les technologies clefs, constitue un catalyseur à moyen terme. Les actions A chinoises devraient continuer de bénéficier de leur inclusion croissante dans les grands indices de référence ce qui engendre des flux naturels positifs.

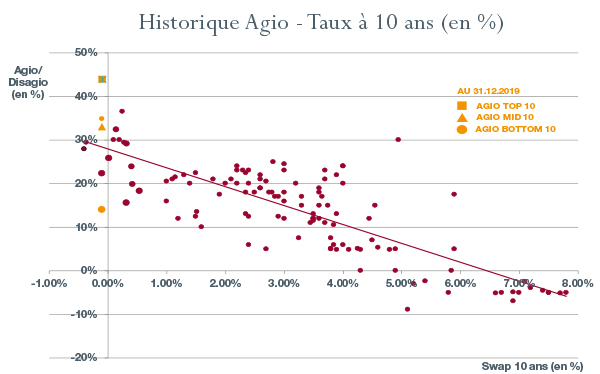

L’indice du marché des fonds immobiliers suisses termine l’année sur une performance de 20.6%. Il existe une grande disparité entre les performances individuelles des titres, que ce soit pour l’immobilier indirect comme pour le marché actions. En 2019, les flux acheteurs se sont déversés dans les fonds les plus liquides, propulsant les agios de ce segment à des niveaux records. Ce phénomène s’illustre surtout lorsqu’on calcule la moyenne des agios en fonction de la taille des fonds (cf graph.). Les agios moyens par groupe des 10 plus grands fonds, des 10 fonds de taille moyenne et des 10 plus petits fonds sont respectivement de 44%, 33% et 14%. Pour certains fonds ces agios dépassent 60%, alors que la tendance des prix des loyers amorce une baisse. Symptômes d’une surchauffe ?

Télécharger la Revue trimestrielle en format PDF

This document is provided for your information only. It has been compiledfrom information collected from sources believed to be reliable and up to date, with no warranty as to its accuracy or completeness.By their very nature, markets and financial products are subject to the risk of substantial losses which may be incompatible with your risk tolerance.Any past performance that may be reflected in this documentis not a reliable indicator of future results.Nothing contained in this document should be construed as professional or investment advice. This document is not an offer to you to sell or a solicitation of an offer to buy any securities or any other financial product of any nature, and the Bank assumes no liability whatsoever in respect of this document.The Bank reserves the right, where necessary, to depart from the opinions expressed in this document, particularly in connection with the management of its clients’ mandates and the management of certain collective investments.The Bank is a Swiss bank subject to regulation and supervision by the Swiss Financial Market Supervisory Authority (FINMA).It is not authorised or supervised by any foreign regulator.Consequently, the publication of this document outside Switzerland, and the sale of certain products to investors resident or domiciled outside Switzerland may be subject to restrictions or prohibitions under foreign law.It is your responsibility to seek information regarding your status in this respect and to comply with all applicable laws and regulations.We strongly advise you to seek independentlegal and financial advice from qualified professional advisers before taking any decision based on the contents of this publication.